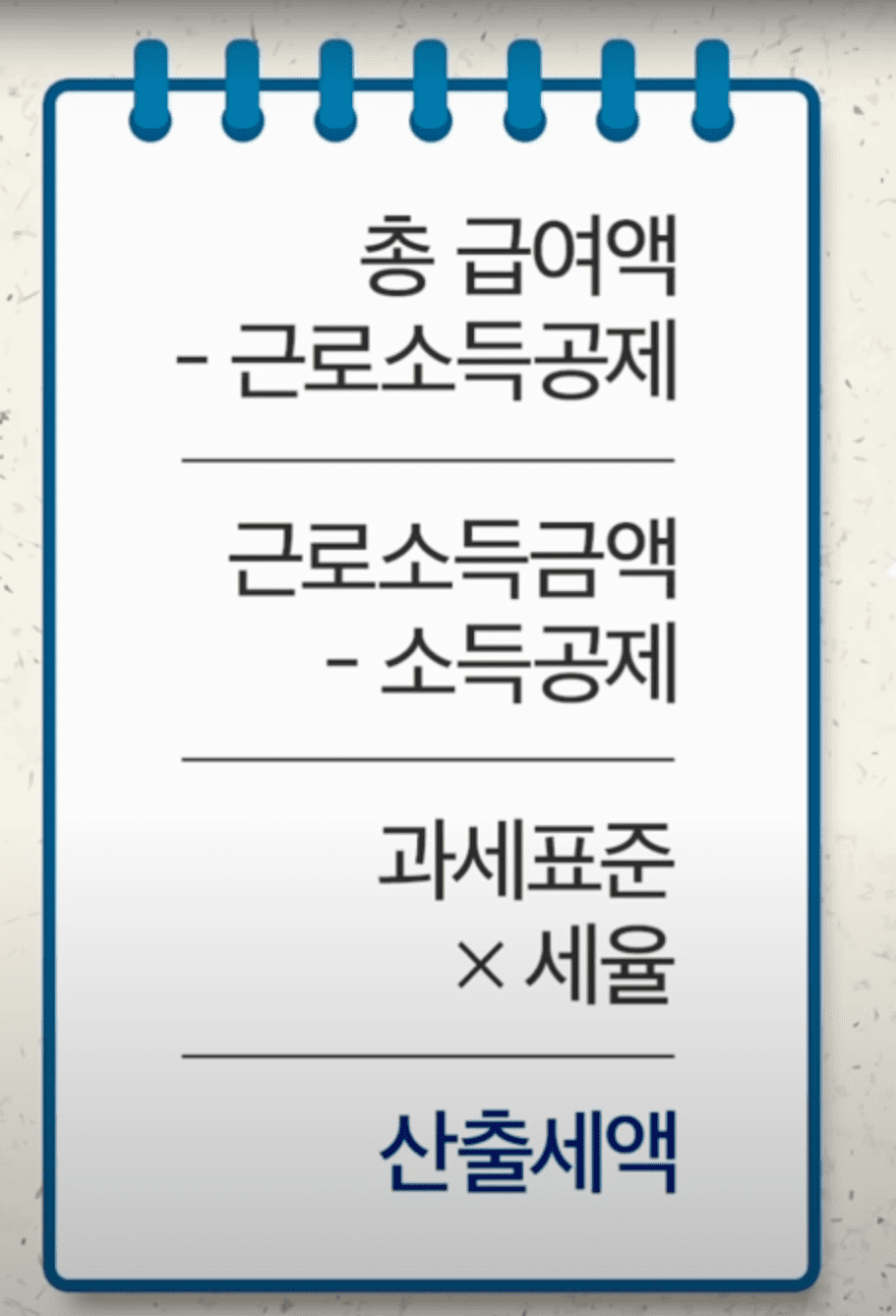

연말정산 흐름도

총급여

- 근로소득공제

근로소득금액

- 4가지 소득공제

과세표준금액

x 과세표준 세율

산출 세액

- 세액 공제 및 감면

결정 세액

- 기납부세역

차감징수세액

총급여

- 원천징수금액이라고도 부른다.

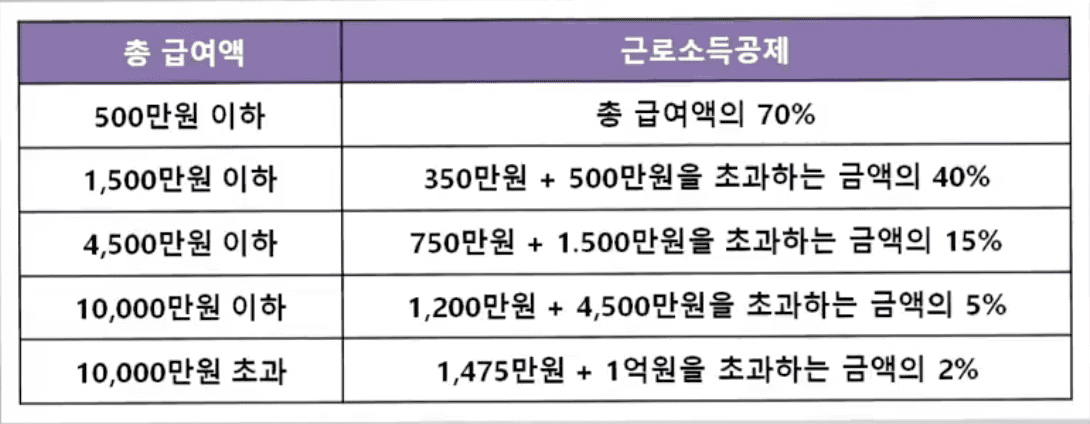

근로소득공제

-

5가지 범위로

근로소득공제를 해준다.

총 급여액 : 5,000만 원

근로소득공제 : 1,200만 원 + (500만 원 * 5%) = 1,225만 원

근로소득금액

근로소득금액 = 총 급여액 - 근로소득공제

총 급여액 : 5천만 원

근로소득공제 : 1,225만 원

근로소득금액 : 5,000만 원 - 1,225만 원 = 3,775만 원

4가지 소득공제

-

인적 공제

-

연금보험료 공제

-

특별 소득공제

-

그 밖의 소득공제

-

신용, 직불, 선불, 현금영수증 합계액 중

총 급여의 25% 초과하는 금액의 15%를 공제

-

총 급여 7천 미만 : min( 총 급여 20%, 300만 원 )

-

총 급여 7천 ~ 1억2천 : min( 총 급여 20%, 250만 원 )

-

총 급여 1억2천 초과 : min( 총 급여 20%, 200만 원 )

총 급여 : 5천만 원

- 총 급여액의 25% = 1,250만 원

- 1,250만 원 초과분부터 15% 소득 공제

- 공제 한도는 min ( 1,000만 원(=총 급여액의 20%), 300만 원 )

Case 1. 신용카드로만 2,250만 원 사용

- 소득 공제 대상 : 1,000만 원

- 신용카드 공제율 : 15%

- 공제 금액 : 150만 원

Case 2. 체크카드로만 2,250만 원 사용

- 소득 공제 대상 : 1,000만 원

- 신용카드 공제율 : 30%

- 공제 금액 : 300만 원

과세표준금액

과세표준금액 = 근로소득금액 - 4가지 소득공제 금액

총 급여 : 5천만 원

근로소득공제 : 1,225만 원

근로소득금액 : 5,000만 원 - 1,225만 원 = 3,775만 원

4가지 소득공제 : 775만 원 // 이건 그냥 가정

과세표준금액 : 3,775만 원 - 775만 원 = 3,000만 원

-

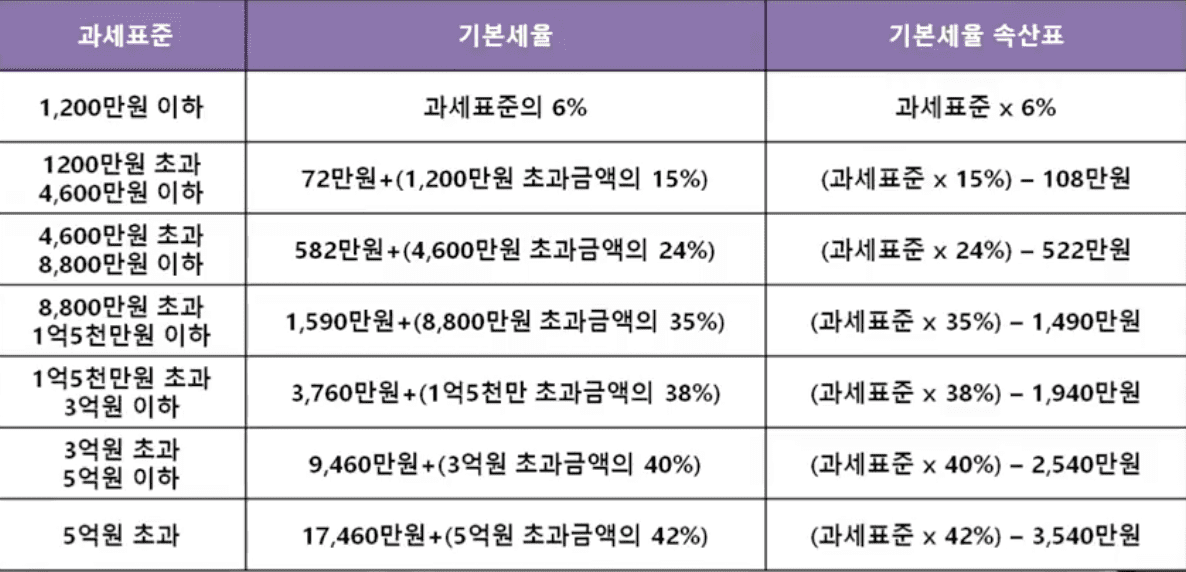

과세표준금액에 과세표준 세율표 를 적용해 산출 세액을 구한다.

여기서 구하는 방법으로는 2가지 있다.

-

기본세율 속산표를 적용

-

기본세율을 구간마다 직접 계산

과세표준 세율표

- 과세표준금액 : 3,000만 원

## 기본 세율

A = 1,200만 원까지는 첫 번째 칸의 6%를 적용

= 72만 원

B = 나머지 1,800만 원은 두 번째 칸의 (72만 원 + 1,200만 원 초과 금액의 15%)를 적용

= ( 72만 원 + 180만 원 ) = 270만 원

A + B = 342만 원

## 기본세율 속산표

A = 과세표준 * 15% = 450만 원

B = 누진 공제 = 108만 원

A - B = 342만 원

--> 산출 세액은 342만 원이다.

용어 정리

기본세율 속산표

- 기본 세율을 각각 계산해야 하는 번거로움을 공식으로 정리

누진 공제

- 기본세율 속산표에서 사용되는 108만 원, 522만 원 등등을 뜻함

산출 세액

산출 세액 = 과세표준금액 - 과세표준 세율표를 적용한 금액

-

위 예에서는 산출 세액이 342만 원이 나왔다.

해당 산출 세액에

한 번 더 세액공제 및 감면을 해준다.

세액 공제

-

총 11가지가 있다.

ex) 근로소득 세액공제, 월세 세액공제

// Suffix로 ‘세액공제’가 붙는다.

자녀 근로소득

특별 연금계좌

월세 외국납부

표준 납세조합

교육비 기부금

주택자급차입금이자

16.5%

IRP 700만 원

개인연금 400만 원

(IRP + 개인연금 합산 700만 원)

부부인 경우

고소득자의 카드로 몰빵

결정 세액

결정 세액 = 산출 세액 - 세액 공제

-

결정 세액을

기납부세액과 비교하여

(= 차감징수세액 = 1년간 제출한 세금 총합)

연말 정산에서 돈을 낼지 환급받을지 결정한다.

A = 산출 세액 : 342만 원

B = 세액 공제 총금액 : 242만 원 // 이건 가정

결정 세액 = ( A - B )

= 100만 원

-

1년간 수익하고 공제금을 계산했더니

100만원이라는 결정 세액이 나왔다.

-

여기서 매달 월급에서 자동으로 내는

기납부세액을 비교하여 최종적인 연말정산 금액을 결정한다.

결정세액 > 기납부세액 = 추가 납부

결정세액 < 기납부세액 = 13월의 월급

Summary

-

소득공제에는 4가지가 있고

세액공제에는 11가지가 있다.

-

2개를 최대한 많이 공제받는 게 좋다.